Anos atrás recebi a visita de um amigo com a proposta de ganhar dinheiro de forma rápida Iria dobrar meu dinheiro em poucos meses, em três meses. Perguntei para ele: essa empresa é do Charles Ponzi ou do Carlo Ponzi? Ele disse não, não é. Disse a ele, a empresa poderia não ser, mas o golpe era com certeza.

Charles Ponzi ou Carlo Ponzi (1882-1949) foi um golpista italiano nos anos 1920, que ficou conhecido por ter elaborado um golpe de US$ 50 milhões, o sistema Ponzi. Também usava nomes como: Charles Ponei, ou Carl Pons, ou Charles P. Bianchi, ou Charles Brandy. Ele prometia juros de 50% em 45 dias e de 100% em 90 dias, ou seja, dobrava em três meses. O sistema funcionava da seguinte maneira: Ponzi pegava o dinheiro do investidor “A” e pagava o “B”, depois pegava dinheiro do “B” e pagava o investidor “C”. Portanto, pagava os investidores com o dinheiro de novos investidores. Esse golpe, se bem alinhado, pode durar muito tempo, anos ou até décadas, até que os investidores notem que não existe nada, produto ou dinheiro disponível no mercado. Ou ainda, que muitos destes investidores peçam ao mesmo tempo seu dinheiro. Se isso acontecer o esquema desaba.

Em 2008, Bernie Madoff (1938-2021) aplicou esse mesmo golpe no mercado financeiro dos Estados Unidos da América de US$ 65 bilhões por vários anos, prometendo ganhos superiores de 15%. As pessoas acreditavam nele, pois tinha uma das maiores empresas de atuação no mercado financeiro e foi presidente da Nasdaq. O que liga esse dois personagens no esquema é a promessa alta de retorno, ausência de vínculo com órgãos regulamentadores e a necessidade de ingresso de novos investidores.

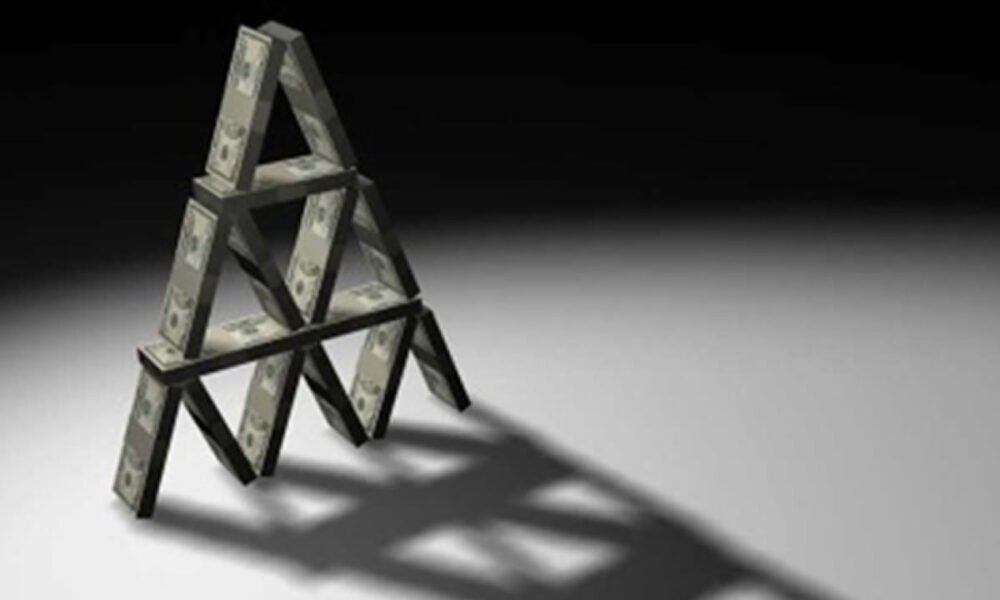

Mas outro esquema também utiliza na sua essência essas três características, mas com uma forma diferente de aplicação, é o esquema da Pirâmide Financeira. A pirâmide não pega dinheiro do “A” para pagar o “B”. O investidor “A” só recebe se consegue convencer o investidor “B” a entrar na pirâmide. Ele utiliza do convencimento para o ingresso do novo investidor. O investidor “A” convence o investidor “B”, e ganha um percentual com entrada dele no esquema. O investidor “B” convence o investidor “C”. Neste caso, investidores “A e B”, ganham percentual em cima do investidor “C”. O convencimento na crença de ganhos, é que ele irá ganhar um percentual quando faz o ingresso de novos participantes para a pirâmide. Aquele que está no topo da pirâmide recebe ganhos significativos e faz o gerenciamento do sistema.

Como curiosidade, em abril de 2021 Bernie Madoff faleceu cumprindo pena na prisão, e alguns investidores que foram lesados por ele conseguiram recuperar parte do seu dinheiro. Já Ponzi acabou preso e, em 1934, foi deportado à Itália. Em 1941, desembarcou no Brasil, como funcionário da antiga companhia de aviação Ala Littoria. Passou a viver no subúrbio de Engenho Novo, na zona norte da cidade do Rio de Janeiro, e faleceu em 1949 no Brasil. Alguns golpistas usam alguns dos nomes dele como homenagem ao criador do golpe. Ficar atento ao dinheiro fácil, com ganhos superiores aos de mercado, fique bastante atento. E administre seu dinheiro.

Dica de Livro

O rei das fraudes – John Grishan

Livro conta como um jovem e bem intencionado advogado se envolve num imenso dilema moral. O gabinete do defensor público não é certamente o lugar ideal para o treinamento de advogados jovens e brilhantes. Clay Carter estava ali havia muito tempo e, como muitos de seus colegas, sonhava com um emprego melhor em uma firma de verdade. Quando, relutantemente, ele se encarrega do caso de um jovem advogado acusado de assassinato, supõe tratar-se de mais um dos muitos crimes sem sentido que assolam a metrópole todas as semanas. Ao pesquisar o histórico de seu cliente, Clay descobre uma terrível e inacreditável conspiração. Então, de repente, encontra-se no meio de um caso complexo, envolvendo uma das maiores companhias farmacêuticas do mundo. Ao passar a considerar um acordo de imensas proporções, modifica totalmente sua vida. Transforma-se da noite para o dia, no novo rei da fraude.

GRISHAN, John. O rei das fraudes. Rio de Janeiro: Rocco, 2003.